Bokrecension - En liten bok som slår aktiemarknaden

Är det inte en härlig dag idag? Jovisst är det! Det är första semesterveckan nu när jag skriver detta inlägg och jag och frugan har varit iväg på husbilssemester med en husbil som vi har lånat av en bekant, det var besynnerligt trevligt! Innan vi åkte iväg så var jag förstås på biblioteket och lånade en bok som jag har trånat efter att läsa, en liten bok som slår aktiemarknaden (bevisligen) skriven av Joel Greenblatt.

Boken går ut på att genom att följa några enkla regler så kan du överavkasta på börsen. Grejen med denna "magiska formel" är att den inte alltid fungerar, det kan gå flera år med underavkastning innan det lönar sig och du med raketfart flyger förbi index, och vid det laget har de flesta tröttnat och lämnat strategin.

Boken inleds med att beskriva så enkelt om hur man skall värdera ett bolag att till och med ett barn skulle kunna förstå principerna. Tanken är att man skall hitta bolag som som genererar hög avkastning och som är undervärderade, enkelt eller hur? Men är det inte det alla vill göra?

Formeln som boken går igenom handlar om att man skall hitta bolag med hög avkastning på totala kapitalet. Ur den grupp aktier med högst avkastning på kapitalet så ska man hitta de billigaste aktierna genom att sortera på lägsta P/E tal. Enligt den magiska formeln skall man alltså hitta undervärderade bolag genom att:

1. Bestämma lägsta börsvärde, dvs storlek på företag. Här väljer man tex large och midcap för att undvika bolag som går dåligt, det finns nämligen statistik på att bolag på de mindre listorna ökar risken för att bolagen är ruttna. Håll dig till de stora listorna helt enkelt där vi har bolag som är stabilare.

2. Ta bort finans- och utilitybolag som bank, energi, telekombolag etc. då de är svåra att värdera på detta sätt

3. Ta för enkelheten skull bort utländska bolag

4. Fastställ bolagets avkastning på egna kapitalet, dvs Return on Capital = EBIT / Investerat kapital.

5. Fastställ bolagets earning yield = EBIT / EV (dvs hur mycket bolag tjänar per aktie innan skatt dividerat med företagsvärdet).

6. Rangordna alla företag med ett valt lägsta börsvärde och efter högsta avkastning på kapitalet och högsta earning yield som skall vara i procent.

7. Investera i de bolag som har högst rankning på listan, du kan förslagsvis dela upp köpen under några tillfällen per år om du vill vara mer aktiv, byt ut den grupp aktie du köpt vid ett visst tillfälle en gång per år.

8. Fortsätt slaviskt och systematiskt med strategin under flera år! Det kommer att komma perioder då formeln verkar vara urusel, det är halva poängen.

Litar man på formeln så kommer tillslut magin och du kommer få en magiskt bra utveckling. Det är detta som gör att formlen fungerar, det är få som har tålamod att underprestera index under några år, de flesta är kortsiktigare än så och ger upp innan de verkligen har gett formeln en chans.

Genom att använda och följa strategin systematiskt och slaviskt så har den historiskt gett 17,9 % årligen i snitt mellan 1988 - 2004 på amerikanska marknaden med en aktieportfölj på 30 aktier som man slaviskt byter ut en gång årligen.

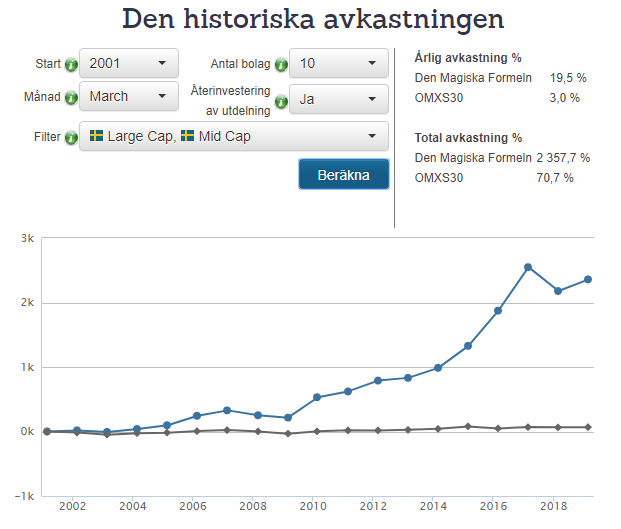

Om man kikar på börsdata som har en funktion för strategin magic formula så skulle en portfölj på 10 bolag som man byter ut årligen på large och midcap ge en årlig avkastning på 19,5 % i snitt sedan 2001, fantastiskt! Under denna period har SIXPRX avkastat runt 388 % som jämförelse med den magiska formelns fantastiska 2358 %.

|

| Skärmdump tagen från tjänsten börsdata |

Om vi säger att du sparar 2000 kr i månaden i 40 år och jämför 19,5 % i årlig avkastning med en förväntad avkastning på ca 8 % som man ganska konservativt kan anta att börsindex kommer ge i framtiden så blir resultatet slående, ränta på ränta gör en fantastisk skillnad! På 40 år kommer du med den magiska formeln ha över 100 miljoner kronor, med en avkastning på 8 % skulle du endast ha 4,3 miljoner kronor.

Så varför gör inte alla detta? Det är helt enkelt för att formeln kan underprestera under så lång tid att de flesta ger upp. Vem vill se sitt kapital underprestera mot en indexfond under flera år och därmed förlora pengar? Det krävs nog därför otrolig disciplin för att följa strategin.

Jag tyckte boken helt klart är bland de mest läsvärda jag har läst inom ämnet och jag funderar starkt på att göra en portfölj och under en lång period att slaviskt följa reglerna, kommer jag att klara av det? Kanske.. Detta är en bok som jag tycker att du skall läsa om du är intresserad av att investera i aktier, oavsett om du kommer att följa formeln eller ej så är den klart läsvärd och underhållande.

Har du läst boken och skulle du klara av att följa reglerna slaviskt?

Mvh Thoke

Kommentarer

Skicka en kommentar